Vamos inicialmente perguntar: você consegue classificar com segurança absoluta quando um item é autopeças ou não para efeitos de se enquadrar como substituição tributária? Muito bem, a partir de desta indagação analisaremos o assunto, ou seja, aplicação do regime de substituição tributária do ICMS para o segmento econômico de autopeças.

QUAL A EXTENÇÃO DO SEGMENTO ECONÔMICO AUTOPEÇAS?

É seguro admitir que autopeça seja um segmento econômico de peças para veículos automotores. Sem embargo, esta asserção, contudo, carece de um conteúdo mais pragmático.

Vamos a algumas definições:

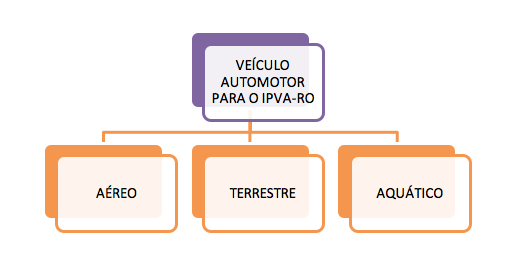

Para o SEBRAE AUTOPEÇAS são produtos utilizados pela cadeia automotiva e pela indústria de tratores, máquinas agrícolas e motocicletas. Dicionários da língua portuguesa, de modo geral definem AUTOPEÇAS como acessório ou peça de veículo automóvel. Para a Associação Brasileira de Normas Técnicas — ABNT. AUTOPEÇA: peça de aplicação em veículo automotor e veicular. Podemos perscrutar a RIPVA-RO, “Art. 2º O IPVA incide sobre a propriedade de veículo automotor aéreo, aquático ou terrestre, quaisquer que sejam as suas espécies […]”

Assim a dúvida que nos resta é saber se todas as peças de todos os segmentos econômicos (aéreo, terrestre e aquático) acima estão no regime de substituição tributária do ICMS. No tópico seguinte analisaremos a questão.

ALCANCE DA EXPRESSÃO AUTOPEÇA PARA EFEITO DO ICMS-ST

A questão não é das mais fáceis, ou seja, delinear o alcance desta expressão pela legislação tributária em relação ao alcance do regime de substituição tributária do ICMS é laborioso. O próprio RICMS-RO tenta definir a expressão no seu § 4º, art. 709-A, senão vejamos,

“RICMS-RO – Art. 709-A. Nas operações com peças e acessórios para veículos automotores e para reboques e semi-reboques destinados a estabelecimento localizado em território rondoniense, fica atribuída na qualidade de sujeito passivo por substituição […]” (grifamos)

Insta anotar que o regulamento não se refere à expressão simples de AUTOPEÇAS, mas sim PEÇAS E ACESSÓRIOS PARA VEÍCULOS AUTOMOTORES E PARA REBOQUES E SEMI-REBOQUES. O núcleo definidor é construído por “VEÍCULOS AUTOMOTORES”. Muito bem, então vamos ao aludido § 4º:

“RICMS-RO – ART. 709-A […] § 4º – Para fins de cálculo da substituição tributária prevista neste capítulo, considera-se veículo automotor aquele dotado de motor próprio, capaz de se locomover em virtude do impulso (propulsão) ali produzido”. (grifo nosso)

Ora não nos aparenta dúvidas de que a legislação do ICMS do estado de Rondônia resolveu incluir todo e qualquer tipo de veículo automotor, no que tange às peças e aos seus acessórios, na regra da substituição tributária.

SUBSTITUIÇÃO TRIBUTÁRIA DO ICMS E O CONV. ICMS 52/2017

Apesar de o RICMS-RO trazer clara regra de que a substituição tributária para peças e acessórios alcançaria qualquer tipo de veículo automotor (terrestre, aquático ou aero), a interpretação mais consentânea nos parece aquela que pretenda conformidade com o Conv. ICMS nº 52/2017.

Com efeito, o aludido convênio Dispõe sobre as normas gerais a serem aplicadas aos regimes de substituição tributária e de antecipação do ICMS com encerramento de tributação, relativos às operações subsequentes, instituídos por convênios ou protocolos firmados entres os Estados e o Distrito Federal.

De acordo com a Cláusula sexta do Convênio 52/2017, para fins de cobrança do ICMS por substituição tributária, considera-se:

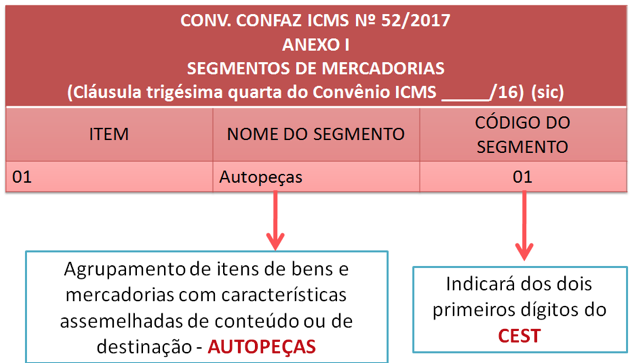

- Segmento: o agrupamento de itens de bens e mercadorias com características assemelhadas de conteúdo ou de destinação, conforme previsto no Anexo I, por exemplo, AUTOPEÇAS;

- Item de segmento: a identificação do bem, da mercadoria ou do agrupamento de bens e mercadorias dentro do respectivo segmento;

- Especificação do item: o desdobramento do item, quando o bem ou a mercadoria possuir características diferenciadas que sejam relevantes para determinar o tratamento tributário para fins do regime de substituição tributária;

Percebam na imagem abaixo o início da construção do conjunto de mercadorias que serão submetidas ao regime da substituição tributária.

Há uma notória diferença entre a expressão do art. 709-A do RICMS-RO e o disposto no Conv. 52/2017, que se diga de passagem, recepcionado pelo estado de Rondônia. Numa interpretação mais restritiva, podemos assumir, portanto, que as operações inerentes ao regime da substituição tributária do ICMS, portanto, seriam apenas aquelas com AUTOPEÇAS.

Agora, autopeças seria apenas as peças e acessórios empregados em veículos autopropulsados, porém, terrestres. Como por exemplo, carros, caminhões, motos, tratores agrícolas e de terraplanagem, etc. Destarte, em razão desta classificação, na mesma cláusula sexta do convênio arrolado, encontramos a definição e composição do código especificador da substituição tributária CEST.

Com efeito, o (CEST) o código especificador da substituição tributária, composto por 7 (sete) dígitos, sendo que:

- o primeiro e o segundo correspondem ao segmento do bem e mercadoria;

- o terceiro ao quinto correspondem ao item de um segmento de bem e mercadoria;

- o sexto e o sétimo correspondem à especificação do item;

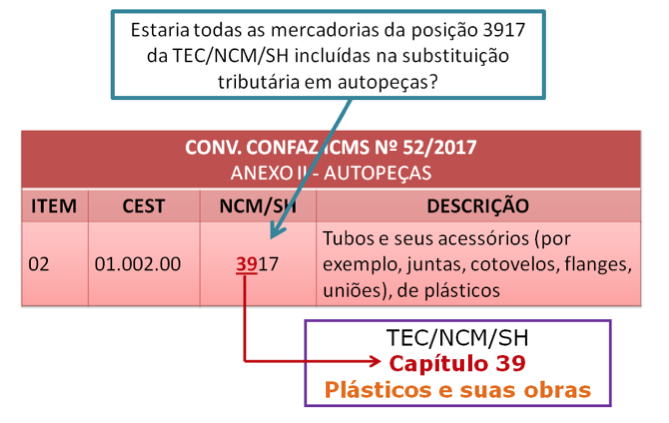

Agora vamos analisar na imagem a seguir a relação do seguimento com os CESTs e as respectivas NCMs:

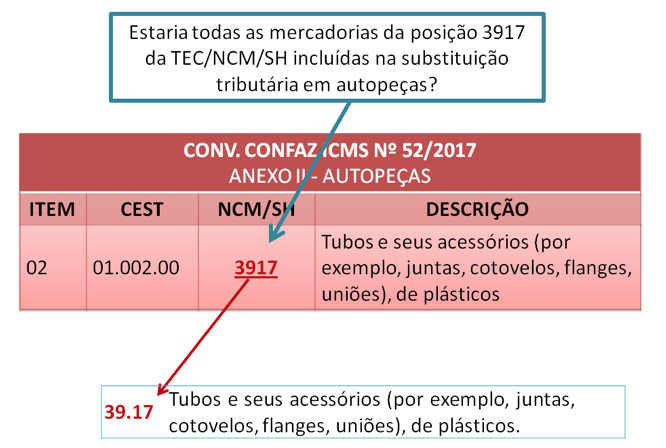

Pela análise percebemos que o Anexo II do Conv. 52/2017 agrupou o seguimento de autopeças. Tomemos o CEST 01.002.00, cuja NCM é dada pela posição 3917. Sabemos que os dois primeiros dígitos indicam o capítulo, ou seja, aqui temos um capítulo de plástico e suas obras. Em seguida, os dois números seguintes indicam a posição. Daí decorre a pergunta: estariam todas mercadorias classificadas nesta subposição incluídas no regime de substituição tributária em autopeças?

RESPOSTA: certamente que não.

Entretanto, toda mercadoria classificada numa NCM desta subposição e que seja aplicada como autopeças, preenchem os requisitos para a substituição tributária do ICMS. Comumente, no estado de Rondônia o será, conforme tabela II, Anexo V, RICMS.

O grupo não é pequeno:

39.17

|

Tubos e seus acessórios (por exemplo, juntas, cotovelos, flanges, uniões), de plásticos.

|

3917.10

|

– Tripas artificiais de proteínas endurecidas ou de plásticos celulósicos

|

3917.10.10

|

De proteínas endurecidas

|

3917.10.2

|

De plásticos celulósicos

|

3917.10.21

|

Fibrosas, de celulose regenerada, de diâmetro superior ou igual a 150 mm

|

3917.10.29

|

Outras

|

3917.2

|

– Tubos rígidos:

|

3917.21.00

|

— De polímeros de etileno

|

3917.22.00

|

— De polímeros de propileno

|

3917.23.00

|

— De polímeros de cloreto de vinila

|

3917.29.00

|

— De outros plásticos

|

3917.3

|

– Outros tubos:

|

3917.31.00

|

— Tubos flexíveis podendo suportar uma pressão mínima de 27,6 MPa

|

3917.32

|

— Outros, não reforçados com outras matérias, nem associados de outra forma com outras matérias, sem acessórios

|

3917.32.10

|

De copolímeros de etileno

|

3917.32.2

|

De polipropileno

|

3917.32.21

|

Tubos capilares, semipermeáveis, próprios para hemodiálise ou para oxigenação sanguínea

|

3917.32.29

|

Outros

|

3917.32.30

|

De poli(tereftalato de etileno)

|

3917.32.40

|

De silicones

|

3917.32.5

|

De celulose regenerada

|

3917.32.51

|

Tubos capilares, semipermeáveis, próprios para hemodiálise

|

3917.32.59

|

Outros

|

3917.32.90

|

Outros

|

3917.33.00

|

— Outros, não reforçados com outras matérias, nem associados de outra forma com outras matérias, com acessórios

|

3917.39.00

|

— Outros

|

3917.40

|

– Acessórios

|

3917.40.10

|

Dos tipos utilizados em linhas de sangue para hemodiálise

|

3917.40.90

|

Outros

|

EXEMPLOS:

Produto: MANGUEIRA TRAMONTINA CORRUG 3/4 50MT

NCM: 3917.23.00

REGIME DE TRIBUTAÇÃO >>> NORMAL

Produto: MANGUEIRA JARDIM VERDE 1/2 – TRAMONTINA

NCM: 3917.39.00

REGIME DE TRIBUTAÇÃO >>> NORMAL

Produto: TAMPA COMANDO VALV. PALIO STILO 1.8 01// : 087198

NCM: 3917.22.00

REGIME DE TRIBUTAÇÃO >>> ST

Assim percebemos que as mercadorias estão na mesma posição da NCM, isto é, 3917, entretanto, os dois primeiros exemplos são regime normal e o último, aplicável em veículo automotor, é substituição tributária.

MERCADORIAS CUJA NCM NÃO ESTÁ NO ANEXO II DO CONV. 52/2017

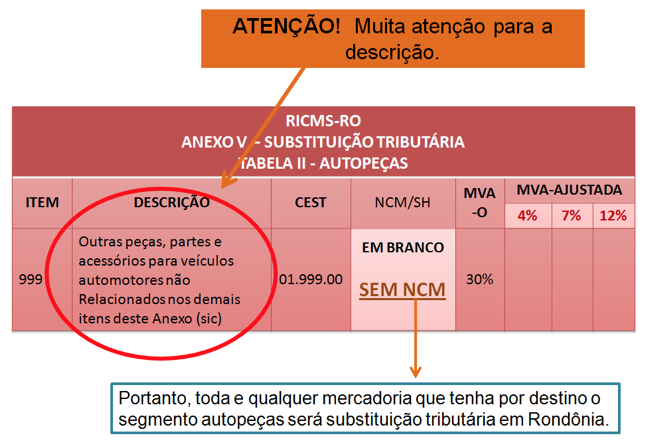

A questão aqui é um tanto mais complexa. A princípio, entendia-se que o item 999 do Anexo II do Conv. 52/2017 não elencava nenhuma NCM para permitir que as UFs o fizessem em conformidade com suas realidades.

Assim o fez Rondônia quando da edição do Dec. 20.709/2016, cujo item atual 999 elencava (lista fechada) as NCMs que, não listadas nos 128 itens anteriores, eram tratadas como substituição tributária caso fossem do segmento de autopeças.

Entretanto, o recém editado Dec. nº 22.262/2017 deu nova redação ao item 999 de modo a extrair o elenco de NCM e deixando-o da seguinte forma:

⇒ MVA-O = MVA Original.

EXEMPLO:

NCM – 3815.12.10

CEST – 01.001.00

Classificação – Catalisadores em colmeia cerâmica ou metálica para conversão catalítica de gases de escape de veículos e outros catalisadores

Antes do Dec. nº 22.262/2017, apenas a NCM 3815.12.10 poderia ser incluída na regra da substituição tributária no CEST 01.001.00, em relação a posição 3815 da Tabela TEC, abaixo citada:

38.15

|

Iniciadores de reação, aceleradores de reação e preparações catalíticas, não especificados nem compreendidos noutras posições.

|

3815.1

|

– Catalisadores em suporte:

|

3815.11.00

|

— Tendo como substância ativa o níquel ou um composto de níquel

|

3815.12

|

— Tendo como substância ativa um metal precioso ou um composto de metal precioso

|

3815.12.10

|

Em colméia cerâmica ou metálica para conversão catalítica de gases de escape de veículos

|

3815.12.20

|

Com tamanho de partícula inferior a 500 micrômetros (mícrons)

|

3815.12.90

|

Outros

|

3815.19.00

|

— Outros

|

3815.90

|

– Outros

|

3815.90.10

|

Para craqueamento de petróleo

|

3815.90.9

|

Outros

|

3815.90.91

|

Tendo como substância ativa o isoprenilalumínio (IPRA)

|

3815.90.92

|

Tendo como substância ativa o óxido de zinco

|

3815.90.99

|

Outros

|

Depois da edição do Dec. nº 22.262/2017, com a exclusão das NCMs do item 999, isto é, CEST 01.999.00, qualquer mercadoria que vier numa das demais NCMs da posição 3815 da Tabela TEC, também será considerada substituição tributária, se estiver relacionada com o seguimento autopeças. Entretanto, o CEST aplicável não será o CEST 01.001.00, mas sim o 01.999.00.