Como calcular impostos Lucro Presumido? E para identificar a presunção de lucro? Descubra se este regime traz vantagens para o seu negócio.

O Lucro Presumido é uma das opções entre os regimes tributários disponíveis para empresas no Brasil. E no mundo dos negócios, saber como calcular impostos Lucro Presumido é essencial para entender se há vantagens ao escolhê-lo.

O Lucro Presumido é uma das opções entre os regimes tributários disponíveis para empresas no Brasil. E no mundo dos negócios, saber como calcular impostos Lucro Presumido é essencial para entender se há vantagens ao escolhê-lo.

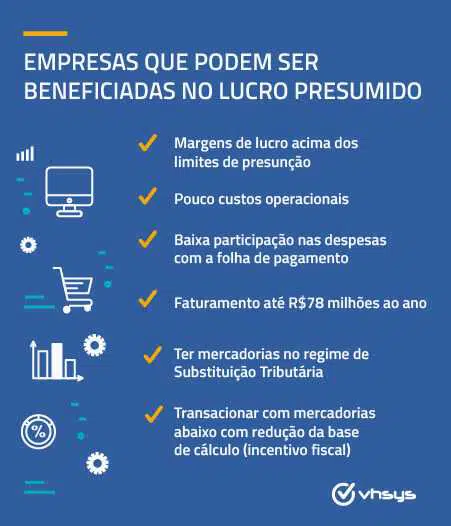

Muitas vezes, os empresários optam pelo Lucro Presumido justamente porque o cálculo da tributação pode ser simplificado ou menos custoso.

Afinal, diferentemente do que ocorre no Lucro Real, que considera o faturamento bruto da empresa, o Lucro Presumido tributa apenas uma parte, uma presunção, do resultado líquido.

Mas, é claro, esse tipo de tributação tem suas particularidades, e a escolha também será influenciada pela atuação da empresa e o lucro esperado para um determinado período.

Acompanhe o texto para entender como funciona e como calcular impostos Lucro Presumido. Assim, sua tomada de decisão sobre que tipo de regime tributário usar será bem mais certeira!

Qual é a base de cálculo do Lucro Presumido?

O Lucro Presumido, conforme o próprio nome diz, utiliza uma presunção de lucro da empresa, e não seu faturamento total, para calcular os impostos.

A porcentagem que presume o lucro e que funcionará como uma base de cálculo para o pagamento dos impostos, varia de 1,6% a 32%, de acordo com a atividade da empresa.

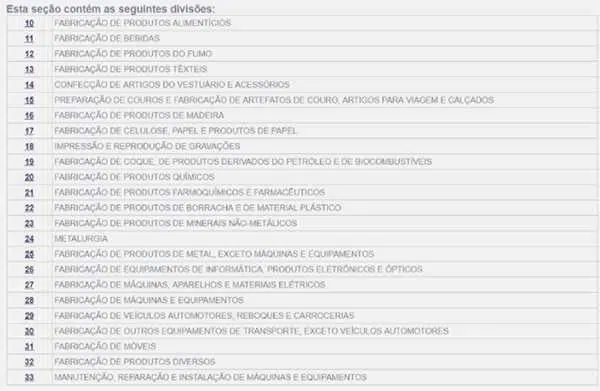

Veja as alíquotas/faixas de presunção segundo cada atividade:

- 1,6%: revenda, para consumo, de combustíveis e gás natural;

- 8%: serviços de transporte de cargas; serviços hospitalares e de auxílio diagnóstico (terapia, fisioterapia, etc.) que atendam normas da Anvisa; atividades imobiliárias relacionadas à loteamento de terrenos, incorporação imobiliária, construção de prédios para venda e venda de imóveis; vendas e outras atividades em geral, que não sejam prestação de serviço;

- 16%: serviços de transporte, com exceção do de carga, cuja alíquota é cortada pela metade; atividades de bancos comerciais, de investimento, entre outras do ramo;

- 32%: prestação de serviços em geral (exceto hospitalares); serviços profissionais regulamentados (que exigem formação acadêmica); intermediação de negócios; construção civil; administração, locação ou cessão de bens imóveis/móveis; coleta e transporte de resíduos até aterros sanitários ou locais de descarte; além da prestação de qualquer outro serviço que não esteja mencionado nas outras alíquotas.

Com estes exemplos é possível notar que, dependendo do ramo de uma ou outra companhia, o valor dos tributos pode variar consideravelmente.

Enquanto atividades comerciais têm margens de lucro presumidas de 8% da receita bruta da empresa, a prestação de serviços exige uma tributação de 32%.

Por isso é importante ficar de olho e colocar as contas no papel para entender se o modelo é ou não o ideal para o perfil da sua empresa. Dependerá também das expectativas de lucro ou prejuízos para o trimestre. Geralmente, empresas com lucros superiores a 32% veem mais vantagens no Lucro Presumido.

Agora que você já sabe o básico, vamos para a prática de como calcular impostos Lucro Presumido? Assim, você poderá se sentir mais seguro quanto ao cumprimento de suas obrigações fiscais!

Antes, confira este infográfico criado pela Vhsys:

Como calcular impostos Lucro Presumido: 6 principais tributos

O primeiro passo, então, é conhecer o lucro da empresa no período da apuração e identificar uma margem de lucro presumida.

Por exemplo, se a receita acumulada de uma prestadora de serviços for de R$ 50 mil, o Lucro Presumido baseado na tabela acima será de R$ 32 mil (32%). De um banco, R$ 16 mil (16%). Serviços hospitalares, R$ 8 mil (8%), e assim por diante.

Essa base é importante para entender os dois principais tributos pagos trimestralmente pelas empresas que se enquadram no Lucro Presumido. Que seria o IRPJ e a CSLL. Ainda assim, haverá outros impostos a serem pagos mensalmente, conforme veremos abaixo.

IRPJ

O Imposto de Renda da Pessoa Jurídica (IRPJ) tributa a empresa do Lucro Presumido pelo regime de presunção. E sobre a presunção apurada, a alíquota será sempre de 15%. Existe ainda um valor adicional de 10% caso o lucro trimestral ultrapasse os R$ 20 mil mensais.

Exemplo: uma empresa prestadora de serviços faturou R$ 150 mil no trimestre. Como a alíquota é de 32% para sua atividade, o Lucro Presumido fica em R$ 48 mil. O cálculo será:

- 15% sobre 48.000 = IRPJ de R$ 7.200

- 10% sobre 20.000 = Excedente de IRPJ de R$ 2.000

CSLL

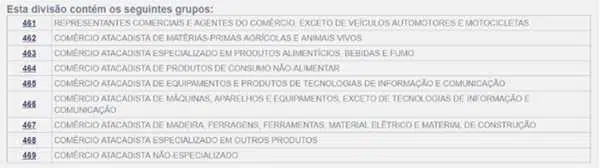

Na Contribuição Social sobre Lucro Líquido (CSLL), a presunção de quanto do faturamento foi lucro utiliza uma outra tabela:

- 12%: toda empresa que não está na alíquota de 32% (setores gerais, como industriais, comerciais e transporte);

- 32%: prestação de serviços em geral, daquelas empresas cuja presunção nas atividades seja de 32%.

Já a alíquota da CSLL será de 9% sobre a base de cálculo acima. Ou seja, sobre a base de cálculo, deve-se multiplicar o valor por 9%.

Exemplo: prestadora de serviços, mesmo faturamento de R$ 150 mil:

- 32% sobre 150.000 = 48.000 (base de cálculo, lucro presumido)

- 48.000 x 9% = CSLL de R$ 4.320

PIS

O Programa de Integração Social (PIS) é mais um imposto cobrado das empresas. Sua alíquota é de 0,65% sobre o faturamento mensal.

Exemplo: considerando um faturamento mensal de R$ 50 mil:

- 0,65% sobre 50.000 = R$ 325 de PIS

COFINS

A Contribuição para o Financiamento da Seguridade Social (COFINS), também mensal, tem alíquota de 3%. Veja o exemplo abaixo, seguindo o mesmo número da conta feita no PIS:

- 3% sobre 50.000 = R$ 1.500 de COFINS

ISS

O Imposto Sobre Serviço (ISS) é cobrado de empresas que prestam serviços em geral e sua alíquota varia de 2,5 a 5%. Trata-se de um imposto municipal e, portanto, o valor dependerá das regras de cada cidade. O portal do Sebrae pode te ajudar a consultar a alíquota em sua região.

Exemplo: na cidade de São Paulo a alíquota de ISS é de 5%. E se o faturamento da empresa X foi de R$ 50 mil no mês, a conta será:

- 5% sobre 50.000 = R$ 2.500 de ISS

ICMS

O Imposto sobre Circulação de Mercadorias e Serviços (ICMS) é estadual e será pago somente por empresas que trabalham com industrialização, vendas ou serviços tributados pelos seus estados.

As alíquotas variam de acordo com a determinação de cada estado. Em vendas ocorridas no mesmo estado, o cálculo será a multiplicação do preço de um produto/serviço pela alíquota.

Exemplo: no estado de São Paulo a alíquota de ICMS é 18%. O produto X custou R$ 500. Logo:

- 500 x 18% = R$ 90 de ICMS

O ICMS tem algumas particularidades. Caso tenha interesse em saber tudo sobre este imposto clique aqui para acessar o guia completo.

E então, aprendeu como calcular impostos Lucro Presumido? Coloque no papel para entender melhor os valores e escolher o melhor regime de tributação para a sua empresa!

Fonte: Jornal Contábil